Pentingnya pemahaman yang mendalam terhadap konsep-konsep finansial semakin terasa dalam perjalanan menuju kesuksesan finansial. Cash flow adalah faktor yang tidak dapat di abaikan.

Bagi mereka yang ingin meraih sukses dalam mengelola keuangan, pemahaman yang mendalam tentang esensi sebenarnya dari “cashflow” dan bagaimana perannya dalam kehidupan finansial menjadi landasan yang tak tergantikan.

Cashflow, atau aliran kas, bukan sekadar istilah asing yang dilewatkan begitu saja. Ia adalah penentu keberlanjutan sebuah entitas finansial.

Apakah itu bisnis atau keuangan pribadi, cashflow memiliki peran sentral dalam menentukan kesehatan keuangan.

Cashflow adalah bukan hanya tentang seberapa banyak uang yang masuk dan keluar. Ia mencakup arus dana secara spesifik, yang melibatkan penerimaan dan pengeluaran pada suatu periode tertentu.

1. Apa itu Cash Flow?

Cashflow adalah istilah yang merujuk pada aliran masuk dan keluar uang tunai dalam suatu entitas finansial, seperti bisnis atau keuangan pribadi, selama periode waktu tertentu.

Secara sederhana, cashflow mengukur seberapa efektif entitas tersebut dalam menghasilkan dan mengelola uang tunai.

Dalam konteks bisnis, cashflow sangat penting karena mencerminkan kesehatan finansial perusahaan.

Cashflow yang positif menunjukkan bahwa perusahaan mampu memenuhi kewajiban keuangan, membayar utang, dan memberikan ruang untuk investasi atau ekspansi. Sebaliknya, cashflow negatif dapat mengindikasikan masalah likuiditas dan keberlanjutan keuangan.

Penting untuk memahami bahwa cashflow tidak hanya mencakup penerimaan uang dari penjualan produk atau jasa, tetapi juga memperhitungkan pengeluaran, seperti biaya operasional, investasi, dan aktivitas pendanaan.

Analisis cashflow membantu manajer keuangan dan pemilik bisnis membuat keputusan strategis untuk menjaga stabilitas dan pertumbuhan finansial.

2. Jenis-Jenis Cash Flow

Jenis-jenis cash flow mencakup kategori-kategori yang membedakan aliran kas berdasarkan sumber atau penggunaannya. Berikut adalah beberapa jenis cash flow utama:

1. Operating Cash Flow (OCF):

Operating Cash Flow mencakup aliran kas yang berasal dari aktivitas operasional suatu entitas, seperti penjualan produk atau jasa. OCF mengukur kemampuan entitas untuk menghasilkan uang tunai dari operasionalnya tanpa memperhitungkan investasi atau pendanaan.

2. Investing Cash Flow (ICF):

Investing Cash Flow mencakup aliran kas yang terkait dengan investasi entitas, seperti pembelian atau penjualan aset. Aktivitas ini mencakup perubahan pada aset tetap atau investasi jangka panjang.

3. Financing Cash Flow (FCF):

Financing Cash Flow mencakup aliran kas yang terkait dengan sumber daya keuangan entitas, seperti pemberian atau pengembalian pinjaman, pembayaran dividen, atau penerbitan saham baru.

Menggali lebih dalam dalam jenis-jenis cash flow ini dapat memberikan wawasan yang lebih baik tentang kesehatan finansial suatu entitas, memungkinkan pengambilan keputusan yang lebih tepat dalam perencanaan keuangan.

Dengan memahami konsep cash flow dan jenis-jenisnya, kita dapat membentuk strategi keuangan yang lebih cerdas dan berkelanjutan.

3. Jenis Pemasukan dan Pengeluaran pada Cash Flow

Dalam konteks cash flow, pemasukan dan pengeluaran dapat dikelompokkan ke dalam beberapa kategori untuk memberikan pemahaman yang lebih rinci tentang sumber dan penggunaan uang tunai. Berikut adalah jenis-jenis pemasukan dan pengeluaran yang sering ditemui:

1. Jenis Pemasukan (Inflows):

- Pendapatan Penjualan: Penerimaan uang dari penjualan produk atau jasa.

Contoh: Pendapatan dari penjualan barang atau layanan. - Penerimaan Dividen: Uang tunai yang diterima dari kepemilikan saham di perusahaan lain.

Contoh: Dividen yang diterima dari investasi dalam saham perusahaan. - Penerimaan Bunga: Uang tunai yang diterima dari bunga pada investasi atau pinjaman.

Contoh: Penerimaan bunga dari investasi obligasi atau pinjaman yang diberikan. - Modal Tambahan: Uang tunai yang diterima dari penambahan modal atau penerbitan saham baru.

Contoh: Uang yang diterima dari penerbitan saham baru kepada investor.

2. Jenis Pengeluaran (Outflows):

- Biaya Operasional: Pengeluaran yang terkait dengan aktivitas operasional sehari-hari.

Contoh: Pembayaran gaji, sewa, utilitas, dan biaya operasional lainnya. - Pengeluaran Investasi: Pengeluaran untuk pembelian atau penjualan aset jangka panjang.

Contoh: Pembelian properti, peralatan, atau investasi jangka panjang lainnya. - Pembayaran Pinjaman: Pengeluaran untuk melunasi utang atau pinjaman.

Contoh: Pembayaran pokok dan bunga pinjaman. - Dividen: Pembayaran dividen kepada pemegang saham.

Contoh: Distribusi keuntungan kepada pemegang saham. - Pajak: Pembayaran pajak pendapatan atau pajak lainnya.

Contoh: Pembayaran pajak penghasilan perusahaan atau individu.

Menganalisis jenis pemasukan dan pengeluaran ini dalam konteks cash flow membantu entitas finansial untuk mengelola keuangan mereka dengan lebih efektif, memastikan keseimbangan antara aliran masuk dan keluar uang tunai, dan membuat keputusan strategis yang bijak.

4. Metode Dalam Laporan Cash Flow

Laporan cash flow adalah alat yang penting dalam menggambarkan pergerakan uang tunai suatu entitas selama suatu periode waktu.

Ada dua metode umum yang digunakan untuk menyusun laporan cash flow, yaitu metode langsung dan metode tidak langsung. Berikut adalah penjelasan singkat tentang kedua metode tersebut:

1. Metode Langsung

Metode langsung dalam penyusunan laporan cash flow menonjolkan kelebihan transparansi dengan memberikan gambaran langsung tentang sumber dan penggunaan uang tunai.

Hal ini memungkinkan untuk melihat dengan jelas detail penerimaan dan pengeluaran kas harian, sehingga memperkuat keterperincian informasi.

Meskipun demikian, metode ini juga memiliki kekurangan, khususnya dalam kompleksitas. Penyusunan yang mengharuskan perinci-an yang lebih besar dalam mencatat transaksi harian dapat memerlukan waktu dan upaya yang signifikan.

Dalam metode ini, penerimaan kas dan pembayaran kas dicatat secara langsung, termasuk transaksi seperti penerimaan dari pelanggan dan pembayaran untuk penyediaan barang atau jasa.

Namun, transaksi yang tidak secara langsung terkait dengan uang tunai, seperti penyusutan atau perubahan nilai pasar, tidak dimasukkan secara langsung.

Meskipun metode langsung memunculkan kekompleksan tertentu, kejelasan yang dihasilkan dapat memberikan wawasan yang mendalam tentang asal usul uang tunai dalam suatu entitas finansial.

2. Metode Tidak Langsung

Metode tidak langsung dalam penyusunan laporan cash flow menonjolkan kelebihan kesederhanaan yang memudahkan dan mempercepat proses penyusunan karena tidak memerlukan perinci-an sebesar metode langsung.

Kelebihan ini membuat metode tidak langsung lebih umum digunakan dalam praktek pelaporan keuangan, menyederhanakan analisis keuangan bagi para pemangku kepentingan.

Namun, kekurangan dari metode ini terletak pada kurangnya rincian, khususnya dalam memberikan detail penerimaan dan pengeluaran kas harian.

Dalam cara penyusunan metode tidak langsung, proses dimulai dengan menggunakan laba bersih atau rugi bersih dari laporan laba rugi.

Penyesuaian kemudian dilakukan untuk menghitung pengaruh transaksi yang tidak langsung melibatkan uang tunai, seperti penyusutan dan perubahan persediaan.

Akhirnya, aliran kas bersih dari aktivitas operasional diperoleh, memberikan gambaran umum tentang pergerakan uang tunai dalam suatu entitas finansial.

Meskipun kurang rinci, metode tidak langsung tetap menjadi pilihan populer karena kemudahannya dan kemampuannya memberikan gambaran yang cukup jelas tentang aktivitas kas perusahaan.

5. Cara Membuat Cash Flow

Membuat laporan cash flow melibatkan langkah-langkah tertentu untuk merekam, menganalisis, dan menyajikan informasi tentang aliran masuk dan keluar uang tunai suatu entitas finansial. Berikut adalah langkah-langkah umum untuk membuat cash flow:

- Identifikasi Sumber Data:

- Laporan Keuangan: Identifikasi data dari laporan keuangan, termasuk laporan laba rugi dan neraca, yang diperlukan untuk membuat laporan cash flow.

- Catatan Transaksi Harian: Peroleh catatan transaksi harian yang mencakup penerimaan dan pengeluaran kas.

- Tentukan Metode Cash Flow:

- Langsung atau Tidak Langsung: Pilih metode yang akan digunakan, apakah metode langsung atau tidak langsung. Keputusan ini dapat bergantung pada preferensi manajemen dan kebutuhan pelaporan.

- Identifikasi Aktivitas Cash Flow:

- Operasional: Tentukan sumber dan penggunaan uang tunai dari aktivitas operasional, seperti penjualan, pembelian, dan biaya operasional.

- Investasi: Catat transaksi yang terkait dengan investasi, termasuk pembelian atau penjualan aset jangka panjang.

- Pendanaan: Identifikasi sumber daya keuangan, seperti pinjaman atau penerbitan saham, dan catat pembayaran dividen.

- Hitung Aliran Kas Bersih:

- Operasional: Hitung aliran kas bersih dari aktivitas operasional dengan mengurangkan pengeluaran dari penerimaan.

- Investasi dan Pendanaan: Hitung aliran kas bersih dari aktivitas investasi dan pendanaan dengan menjumlahkan penerimaan dan mengurangkan pengeluaran.

- Penyesuaian Non-Kas:

- Penyesuaian Akuntansi: Sesuaikan untuk transaksi non-kas seperti penyusutan, perubahan persediaan, atau perubahan nilai pasar.

- Sajikan Laporan Cash Flow:

- Buat Tiga Bagian Utama: Bagi laporan cash flow menjadi tiga bagian utama: aktivitas operasional, investasi, dan pendanaan. Sajikan angka dengan jelas dan ringkas.

- Sertakan Catatan Penjelasan: Jika diperlukan, sertakan catatan penjelasan untuk memberikan konteks atau rincian tambahan.

- Analisis dan Interpretasi:

- Tafsirkan Hasil: Analisis hasil laporan cash flow untuk mendapatkan wawasan tentang kesehatan finansial, likuiditas, dan keberlanjutan operasional.

- Buat Proyeksi: Berdasarkan analisis, buat proyeksi untuk periode berikutnya.

Membuat laporan cash flow secara teratur membantu entitas finansial untuk memahami, mengelola, dan merencanakan keuangan dengan lebih baik.

6. Tips Atur Cash Flow

Efektivitas cash flow adalah kunci untuk menjaga stabilitas finansial dan keberlanjutan suatu entitas. Berikut adalah beberapa tips untuk membantu Anda mengatur cash flow dengan lebih baik:

- Proyeksikan Cash Flow:

- Buat proyeksi cash flow untuk jangka waktu tertentu, berdasarkan pengalaman masa lalu dan perkiraan masa depan. Ini membantu dalam merencanakan langkah-langkah yang diperlukan untuk mengatasi potensi kekurangan kas.

- Terus Pantau Piutang:

- Pantau dan kelola piutang dengan cermat. Pastikan bahwa faktur diterbitkan tepat waktu dan terapkan kebijakan pembayaran yang jelas untuk menghindari keterlambatan pembayaran dari pelanggan.

- Kelola Persediaan:

- Optimalisasi persediaan untuk menghindari kepemilikan barang yang terlalu besar. Pertimbangkan model just-in-time atau strategi persediaan lainnya yang sesuai dengan jenis bisnis Anda.

- Negosiasi dengan Pemasok:

- Lakukan negosiasi dengan pemasok untuk mendapatkan persyaratan pembayaran yang lebih menguntungkan. Diskusikan opsi pembayaran yang fleksibel atau diskon pembayaran dini.

- Pilih Metode Pembayaran yang Tepat:

- Pilih metode pembayaran yang sesuai dengan kebutuhan bisnis Anda. Pertimbangkan untuk menggunakan kartu kredit bisnis atau layanan pembayaran online untuk memperpanjang jangka waktu pembayaran.

- Pertahankan Cadangan Keuangan:

- Tetapkan cadangan keuangan yang cukup untuk mengatasi situasi darurat atau keterlambatan pembayaran. Ini membantu menjaga likuiditas dan mengurangi risiko kekurangan kas.

- Optimalkan Proses Administratif:

- Meningkatkan efisiensi administratif untuk mengurangi biaya dan waktu yang terlibat dalam proses keuangan. Automatisasi dapat membantu dalam memantau dan mengelola transaksi secara lebih efisien.

- Jaga Keseimbangan antara Utang dan Ekuitas:

- Pilih struktur modal yang seimbang antara utang dan ekuitas. Terlalu banyak utang dapat meningkatkan tekanan pembayaran, sementara terlalu banyak ekuitas dapat mengurangi keuntungan.

- Kelola Beban Tetap:

- Lakukan evaluasi berkala terhadap beban tetap dan pertimbangkan untuk menyesuaikannya jika diperlukan. Ini dapat membantu mengurangi tekanan kas pada periode tertentu.

- Berinvestasi pada Sistem Pelacakan Keuangan:

- Gunakan sistem atau perangkat lunak pelacakan keuangan yang dapat membantu dalam pemantauan real-time dan analisis cash flow.

Dengan menerapkan tips-tips ini, Anda dapat meningkatkan kontrol dan pengelolaan cash flow, menciptakan fondasi yang lebih kokoh untuk keberlanjutan dan pertumbuhan bisnis.

7. Rasio Untuk Mengecek Keadaan Keuangan

Rasio keuangan adalah alat yang sangat berguna untuk mengevaluasi keadaan keuangan suatu entitas. Berikut adalah beberapa rasio keuangan kunci yang dapat membantu Anda menilai kesehatan finansial:

- Rasio Likuiditas:

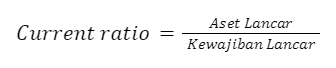

- Rasio Lancar (Current Ratio):

Rasio ini memberikan gambaran tentang kemampuan entitas untuk memenuhi kewajiban jangka pendek dengan aset yang dimilikinya.

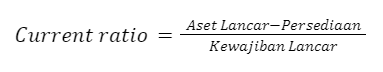

- Rasio Cepat (Quick Ratio):

Mengukur kemampuan membayar kewajiban jangka pendek tanpa mengandalkan persediaan.

- Rasio Profitabilitas:

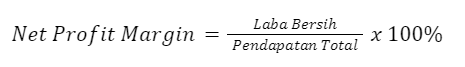

- Marjin Laba Bersih (Net Profit Margin):

Menunjukkan persentase pendapatan yang menjadi laba bersih.

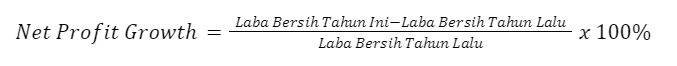

- Pertumbuhan Laba Bersih (Net Profit Growth):

Menilai pertumbuhan laba bersih dari satu periode ke periode berikutnya.

- Rasio Aktivitas:

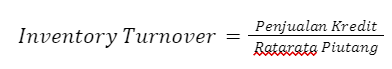

- Rasio Perputaran Piutang (Accounts Receivable Turnover):

Menilai seberapa cepat piutang dikonversi menjadi kas.

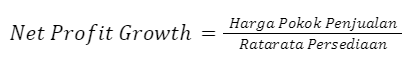

- Rasio Perputaran Persediaan (Inventory Turnover):

Mengukur seberapa cepat persediaan dijual dan digantikan.

- Rasio Utang:

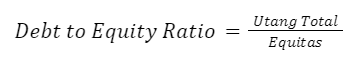

- Rasio Utang Terhadap Ekuitas (Debt-to-Equity Ratio):

Menunjukkan seberapa besar proporsi utang terhadap ekuitas pemilik.

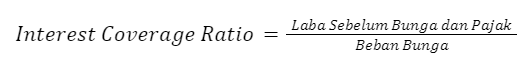

- Rasio Cakupan Bunga (Interest Coverage Ratio):

Menilai kemampuan membayar bunga utang dengan laba operasional.

- Rasio Arus Kas:

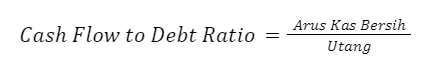

- Rasio Arus Kas terhadap Utang (Cash Flow to Debt Ratio):

Mengukur kemampuan untuk membayar utang dengan arus kas yang dihasilkan.

- Rasio Pengembalian Investasi:

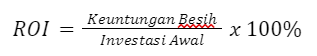

- Return on Investment (ROI):

Menilai efisiensi investasi dengan membandingkan keuntungan dengan investasi awal.

Menggunakan rasio keuangan ini secara bersamaan dapat memberikan pemahaman yang holistik tentang keadaan keuangan suatu entitas.

Penting untuk memahami bahwa rasio keuangan sebaiknya digunakan bersamaan dengan analisis dan konteks bisnis untuk memberikan gambaran yang lengkap.

8. Catat Pengeluaranmu dengan Cloud Drive Eranyacloud

Optimalkan pengelolaan keuangan pribadi atau bisnis Anda dengan Eranyacloud, layanan Cloud Drive yang menyimpan pencatatan pengeluaran secara mudah dan terstruktur.

Mulai catat pengeluaran Anda sekarang! Bagikan dan simpan cashflow Anda dengan Eranyacloud Cloud Drive untuk pengalaman keuangan yang lebih efisien dan terorganisir, hubungi kami sekarang!